2024年两度举债,终(zhong)于(yu)派上用场了!

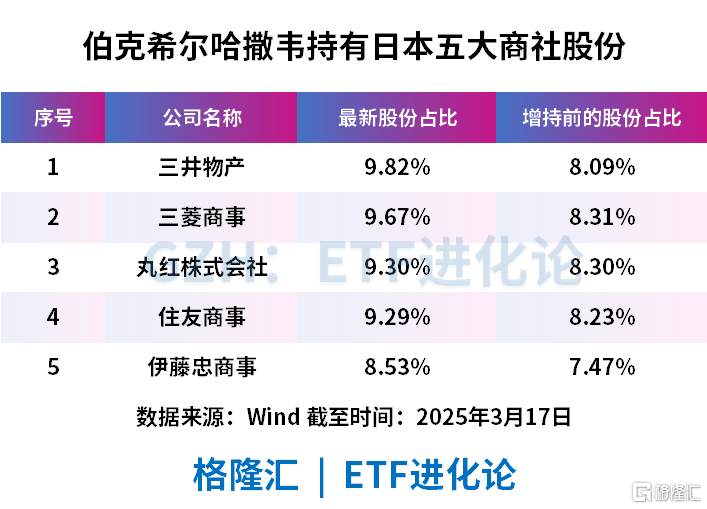

巴菲特旗下伯克希尔哈撒韦周一向日(ri)本证券监管机构提交的文件显示。大举增持日(ri)本五大商社股份(fen),具体(ti)来看(kan):

对三井物产的持股比例从8.09%升至9.82%;

对三菱商事的持股比例从8.31%升至9.67%;

对丸红株(zhu)式会社的持股比例从8.30%升至9.30%;

对住友商事的持股比例从8.23%升至9.29%;

对伊(yi)藤忠商事的持股比例从7.47%升至8.53%。

这距离(li)巴菲特2月22日(ri)发布2025股东信一个月时间还(hai)不到,彼时巴菲特在信中称,五家商社已(yi)同意放宽10%的持股上限,未来可能继续(xu)增持,并计划长期(qi)持有数十年。

从公开资料搜索(suo)来看(kan),这应该(gai)是伯克希尔第三次公开表态增持五大商社:

2020年8月首次披露买入五大商社,每家持股比例约5%,总投资约62.5亿美(mei)元;2023年6月,伯克希尔进一步增持,持股比例升至约8%。

2024年4月和10月,伯克希尔两次发行日(ri)元债,分别筹集2633亿日(ri)元和2818亿日(ri)元,彼时被外(wai)界解读为股神加码日(ri)股投资备(bei)弹。

截至2024年底(di),伯克希尔对日(ri)本投资的总成本为138亿美(mei)元,持有的股票市值总计235亿美(mei)元。其中大部分成本是用在发行的1.3万亿日(ri)元债券购买的,没有汇率风险。

自2019年以(yi)来,伯克希尔已(yi)10次发行日(ri)元债券,总规模超1.3万亿日(ri)元,成为海外(wai)最大日(ri)元债发行方之一。

发行日(ri)元债所筹资金主要(yao)用于(yu)投资日(ri)本五大商社,锁定低利(li)率成本(利(li)息约 0.5%-2.6%),同时获取商社约 5% 的股息收益,对冲汇率风险。

巴菲特在股东信中对日(ri)本投资的喜爱溢于(yu)言表,他(ta)预期(qi)2025年从日(ri)本投资中获得的股息收入将达到约8.12亿美(mei)元,而日(ri)元债的利(li)息成本约为1.35亿美(mei)元。

2023年,时任伯克希尔副主席的查理·芒格曾在一档播客(ke)节目中表示,巴菲特押(ya)注日(ri)本股市,是一个百年难得一遇的机会,是“上帝赐予的礼物”。

他(ta)指出,日(ri)本极低的利(li)率环(huan)境(日(ri)元债利(li)息约 0.5%)与五大商社的高(gao)股息率(约5%)形(xing)成了几乎无风险的套息交易,这种机会极为罕见,形(xing)容该(gai)投资无需(xu)动脑筋,回(hui)报(bao) “像上帝打开箱子倒钱(qian)进去一样容易”。

芒格同时也指出,伯克希尔的高(gao)信用评级(ji)是其能以(yi)极低利(li)率发行日(ri)元债的关键。

他(ta)表示:“大家能做到,其他(ta)人做不到。”因为伯克希尔的全球信誉和资本规模使其在融资成本上具有绝(jue)对优势。

当然,巴菲特对日(ri)本五大商社重磅下注的同时,是伯克希尔的现金储备(bei)继续(xu)达到了创纪录(lu)的3342亿美(mei)元,这个额度是去年同期(qi)的2倍,占到了企业(si)净资产的53%。

这意味着什么?

虽然巴菲特多次表示自己不懂宏观,但历史上他(ta)每次都(dou)做到在股市大崩盘前精准逃顶,手握(wo)大量现金。

这次或许也意味着,巴菲特对可能出现的风险始终(zhong)保持警惕。

另一个现象是国(guo)际金价持续(xu)的上涨,上周已(yi)经创下3000美(mei)元每盎司(si)的高(gao)点了,为历史上首次,今日(ri)现货黄(huang)金突破3010美(mei)元/盎司(si),续(xu)创历史新高(gao)。

同时各国(guo)央行都(dou)在增加黄(huang)金的储备(bei)量,2024年全球央行购金量超1000吨,连续(xu)第三年超过1000吨。2025年1月全球央行净购金18吨,截止(zhi)2月,中国(guo)央行连续(xu)第四个月增持黄(huang)金。

从ETF角(jiao)度来看(kan),上周,内地黄(huang)金ETF合(he)计净流入8.25亿元;美(mei)国(guo)市场黄(huang)金ETF同样净流入居前,合(he)计净流入21.77亿美(mei)元。

由于(yu)中东紧张局势升级(ji)叠加美(mei)国(guo)疲软数据,今日(ri)国(guo)际金价再度突破3000关口。

瑞银直接将黄(huang)金目标(biao)价从3000美(mei)元/盎司(si)上调至3200美(mei)元/盎司(si),表示:“只要(yao)政策风险和不断加剧的贸易冲突继续(xu)刺(ci)激避险需(xu)求,黄(huang)金价格就会维持涨势。”

今日(ri),黄(huang)金股ETF表现亮眼,平安黄(huang)金产业ETF、华夏黄(huang)金股ETF、华安黄(huang)金股票ETF和工银瑞信黄(huang)金股ETF基金分别涨4.23%、3.97%、3.96%和3.94%。

(本文内容均为客(ke)观数据信息罗列,不构成任何投资建议)

可以(yi)关注的一点是,2月初,险资投资黄(huang)金也迎来“开闸”,明确试点保险企业(si)可以(yi)中长期(qi)资产配置为目的,开展投资黄(huang)金业务试点。

据测算,10家试点保险企业(si)最多可向黄(huang)金市场投入约2000亿元资金

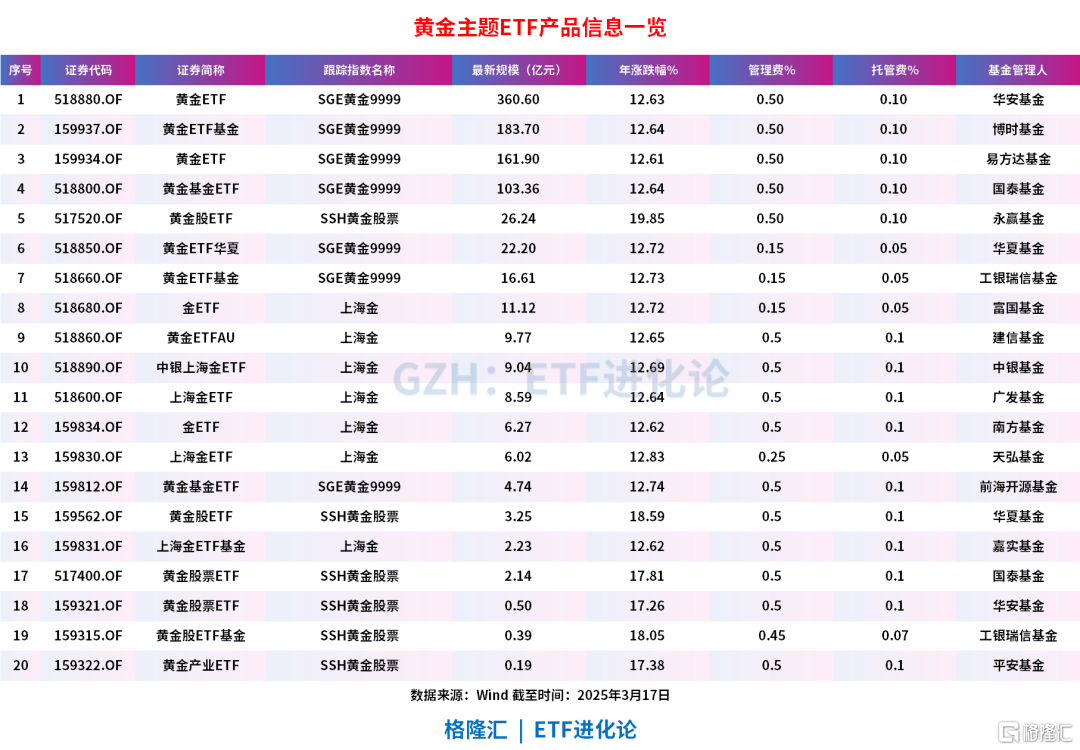

目前A股的黄(huang)金主题ETF有股票型(xing)ETF和商品型(xing)ETF,后者跟(gen)踪两种黄(huang)金合(he)约指数SEG黄(huang)金999和上海金。

SEG黄(huang)金999是上海黄(huang)金交易所(SGE)挂牌的黄(huang)金现货实(shi)盘合(he)约,上海金是SGE推(tui)出的以(yi)人民(min)币计价的黄(huang)金现货基准价格。

从规模角(jiao)度来看(kan),规模超百亿的有华安基金黄(huang)金ETF、博时基金黄(huang)金ETF基金、易方达基金黄(huang)金ETF和国(guo)泰基金黄(huang)金基金ETF。

从费率的角(jiao)度来看(kan),黄(huang)金ETF华夏和工银瑞信基金黄(huang)金ETF基金是跟(gen)踪SEG黄(huang)金999指数中费率成本最低的两只ETF,管理费+托管费合(he)计为“0.15%+0.05%”。

富国(guo)基金金ETF和天弘基金上海金是跟(gen)踪上海金指数中费率较低的两只ETF。

工银瑞信基金黄(huang)金股ETF基金是跟(gen)踪SSH黄(huang)金股票指数中,费率较低的ETF。