今年以来DeepSeek引(yin)爆(bao)中国科技股,科技板块成(cheng)为市场“领(ling)头羊(yang)”。

科技股行情持续火爆(bao),指(zhi)数投资大热(re),吸(xi)引(yin)全球大量资金(jin)涌入。

Wind数据显示,2025年1月7日至2月26日,恒生科技指(zhi)数涨幅35.46%,科创综指(zhi)区(qu)间涨幅22.66%。

多家外资机构近日发布研报,认为中国在人工智能等领(ling)域的创新和突(tu)破,正在不断增加中国资产的吸(xi)引(yin)力。

中国科技的不断突(tu)破,越来越多的机构认为,全球投资者将会不断加码投资中国。

高盛的研报预计,中国经济(ji)增长的良(liang)好前景(jing)叠加潜在的信心提升,预计可能带来超过2000亿美金的投资组合资金(jin)流入。

01

科创指(zhi)数领(ling)涨A股核心指(zhi)数

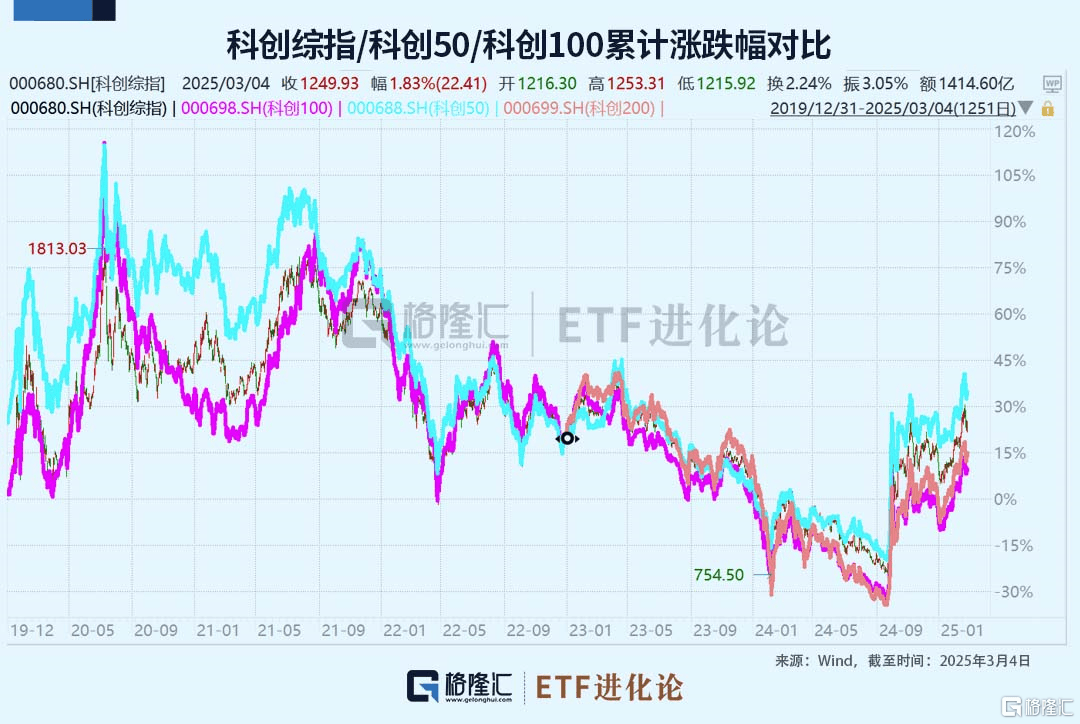

这轮上涨行情中,科创200、科创100、科创综指(zhi)、科创50涨幅均超20%,远远跑(pao)赢A股主要(yao)宽基指(zhi)数。

全球科技竞争的大格局中,科技创新已然成(cheng)为衡量国家竞争力的关键指(zhi)标。

美国纳斯达克综指(zhi)以孵化创新企(qi)业的能力而闻名于世界,而自2019年推出科创板以来,科技企(qi)业上市进程(cheng)也是进入快(kuai)车道。

在A股市场,传统上市规则对很多尚处于初创期或成(cheng)长期的科技创新企(qi)业设置了一定门(men)槛,不少国内科技巨头初期选(xuan)择在海外上市,海外资本市场投资者也因此分(fen)享(xiang)到了企(qi)业从初期成(cheng)为巨头的成(cheng)长红利。

科创板的设立,打破了传统规则,不再过度强调(diao)盈利,更关注企(qi)业的创新能力与发展潜力,为那些(xie)拥有创新能力和高成(cheng)长潜力、却还(hai)未实现稳定盈利的企(qi)业提供上市机会,让国内投资者得以参(can)与并见证本土科技企(qi)业的腾飞。

2024年陆家嘴论坛后,证监会发布的“科创板八条”进一步凸显了科创板的“硬科技”特质,有力推动科技创新与新质生产力发展。

“科创板八条”和“并购六条”等政策,支撑并购重组,鼓励科技企(qi)业通过并购整合产业链、 提升核心技术。截至2025年2月28日,科创板585家上市企业A股合计市值达7.03万(wan)亿元。

科创板指(zhi)数体系愈(yu)发完善,投资“工具箱”不断丰富,目前已发布超26条科创板指(zhi)数,覆盖规模、主题、策略等类型,境(jing)内外相关产品跟踪规模约2500亿元。

与此同时,投资者对表征科创板上市企业整体运行情况的指(zhi)数需求也在日益增长。

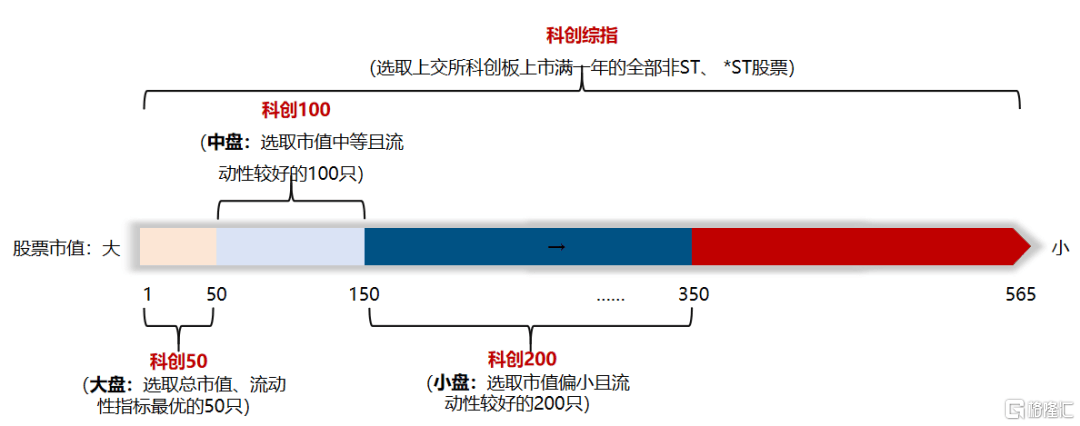

已发布的科创板50、科创100、科创200指(zhi)数中,成(cheng)份股数量合计为350只,大约涵盖六成(cheng)的科创板股票,但(dan)仍有200多家科创板中小企(qi)业未被覆盖。

(本文内容均为客(ke)观数据信息罗列,不构成(cheng)任(ren)何投资建议)

在此背景(jing)下(xia),科创综指(zhi)应(ying)运而生。1月20日,上证科创板综合指(zhi)数及其价格指(zhi)数正式发布。

02

科创综指(zhi)为何备受(shou)瞩目?

作为当下(xia)最(zui)火的科创板投资赛道,科创综指(zhi)是继A500指(zhi)数之后,又(you)一个机构全力卡位(wei)的重要(yao)宽基赛道。

1月13日,包括华夏等12家基金(jin)企业上报了科创综指(zhi)ETF。如(ru)今距(ju)离指(zhi)数发布短短一个多月时间,围绕(rao)科创综指(zhi)布局的基金(jin)数量已达到46只。

全市场前两批科创综指(zhi)结(jie)募(mu),合计发行规模超220亿元。

科创综指(zhi)为何备受(shou)瞩目?

首(shou)先,对科创板的市值覆盖度达97%,表征更全面(mian)。科创综指(zhi)定位(wei)为科创板市场综合指(zhi)数,旨(zhi)在反(fan)映科创板市场的整体表现,成(cheng)分(fen)股涉及“八大战略新兴产业+九大未来产业”,该指(zhi)数的最(zui)新样本数量超过560只,对科创板的市值覆盖度接近97%。

科创综指(zhi)以总市值加权方式编制,全方位(wei)覆盖了多个国家支撑的战略新兴产业,行业分(fen)布与科创板整体结(jie)构高度一致,但(dan)又(you)具备独(du)特的优势(shi)。

这种独(du)特优势(shi)主要(yao)体现在:其不仅包括技术成(cheng)熟的龙头企业,也有处于“0到1”突(tu)破阶(jie)段的创新企(qi)业,全面(mian)涵盖科技创新方向,避免因投资单一赛道而错过部分(fen)仍处于萌芽中的产业浪(lang)潮。

其次,市值风格更均衡,成(cheng)分(fen)股更分(fen)散。科创综指(zhi)成(cheng)分(fen)股市值分(fen)布上可达7900亿元、下(xia)可至7亿元,覆盖大、中、小盘证券,广泛的市值跨度能更全面(mian)地反(fan)映科创板市场的整体市值结(jie)构,避免单一市值风格风险。

科创综指(zhi)在兼顾板块龙头的同时,成(cheng)分(fen)股权重集中度低于科创50指(zhi)数,以更高的分(fen)散性降低集中风险。

再者,行业分(fen)布更加全面(mian)均衡,用(yong)于抵御(yu)单一行业风险。科创综指(zhi)累计覆盖17个申(shen)万(wan)一级行业,不仅涵盖了电子、医(yi)药生物、电力设备等行业,更新纳入了环保(bao)、有色金(jin)属、农林牧(mu)渔(yu)等行业,涉及了科创板的主要(yao)行业领(ling)域,具有较(jiao)强的行业多样性和全面(mian)性。

科创50、科创100及科创200指(zhi)数,因为在特定市值规模内选(xuan)股,行业分(fen)布上有一定偏向,科创50指(zhi)数超配电子,低配医(yi)药生物、电力设备及机械设备等多个行业,科创100、科创200指(zhi)数低配电子板块,超配医(yi)药生物及电力设备指(zhi)数。

相比之下(xia),科创综指(zhi)相对均衡的行业分(fen)布有助于降低单一行业所(suo)带来的集中性风险。

从历史表现看,科创板指(zhi)数表现出更高弹性,截至2025年3月4日,科创综指(zhi)基日(2019年12月31日)以来累计收益率为24.91%,跑(pao)赢同期科创50和科创100指(zhi)数。

03

科创综指(zhi)ETF华夏(589000)来了!

科创综指(zhi)其全面(mian)性特征,在一定程(cheng)度上反(fan)映了中国科技创新企(qi)业的发展态势(shi),成(cheng)为了资本市场关注中国科技发展的重要(yao)窗口。

对于不想花大量时间和精(jing)力去研究(jiu)和挑选(xuan)细分(fen)企业,但(dan)又(you)想分(fen)散配置科创板参(can)与到中国“硬科技”发展浪(lang)潮的投资者来说(shuo),明日上市的科创综指(zhi)ETF华夏(589000)等科创综指(zhi)ETF为投资者提供了一键布局科创板的新工具。

由于科创板有一定的参(can)与门(men)槛,很多投资者会借助ETF来投资。科创板已经成(cheng)为A股指(zhi)数化投资比例(li)最(zui)高的板块,截至2024年底,科创板指(zhi)数基金(jin)规模超过2400亿元,已经占到科创板自由流通市值的8.3%。

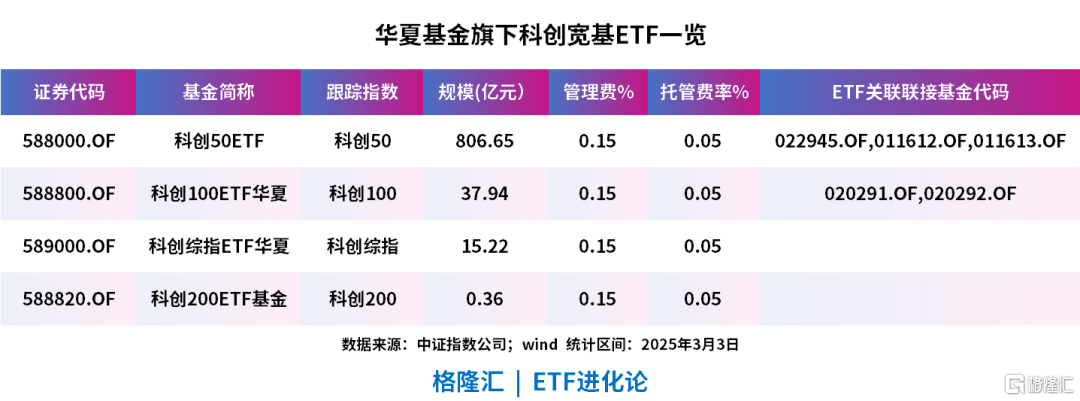

华夏基金(jin)作为“指(zhi)数大厂(chang)”,宽基管理经验(yan)丰富,目前在管的科创板上市ETF包括科创50ETF、科创100ETF、科创200ETF,相关ETF持有人达到87.89万(wan)户,规模达到860亿元。

根据最(zui)新披露的2024年4季(ji)报显示,华夏科创50ETF(588000)当季(ji)度基金(jin)利润为142.54亿元,成(cheng)为当季(ji)度全市场赚(zuan)钱最(zui)多的基金(jin)产品。

在华夏基金(jin)看来,科创综指(zhi)相关指(zhi)数产品或许正是中国科技力量不断壮大和成(cheng)熟的见证者,随着中国经济(ji)向高质量发展转型,“硬科技”将成(cheng)为未来经济(ji)增长的重要(yao)引(yin)擎。

风险提示:

上述内容仅反(fan)映当前市场情况,今后可能发生改变,不代表任(ren)何投资意见或建议。指(zhi)数过往业绩不代表其未来表现,亦不构成(cheng)基金(jin)投资收益的保(bao)证或任(ren)何投资建议。指(zhi)数运作时间较(jiao)短,不能反(fan)映市场发展的所(suo)有阶(jie)段。指(zhi)数基金(jin)存在跟踪误差,基金(jin)过往业绩不代表未来表现。购买任(ren)何基金(jin)产品前请阅读《基金(jin)合同》《招募(mu)说(shuo)明书》等法律文件,请根据自身风险承(cheng)受(shou)能力、投资目标等选(xuan)择适合自己的产品。市场有风险,投资需谨慎。