最(zui)新一期的上交所(suo)数据显示(shi),2025年一季度(du)沪市ETF市场竞争格局稳定(ding),头部机构优势持续强化。

因与(yu)国泰君(jun)安的战略重组,海(hai)通证券彻底(di)退出ETF做市市场,而这又可能给券商经(jing)纪业务ETF三大指标排名带来变局。

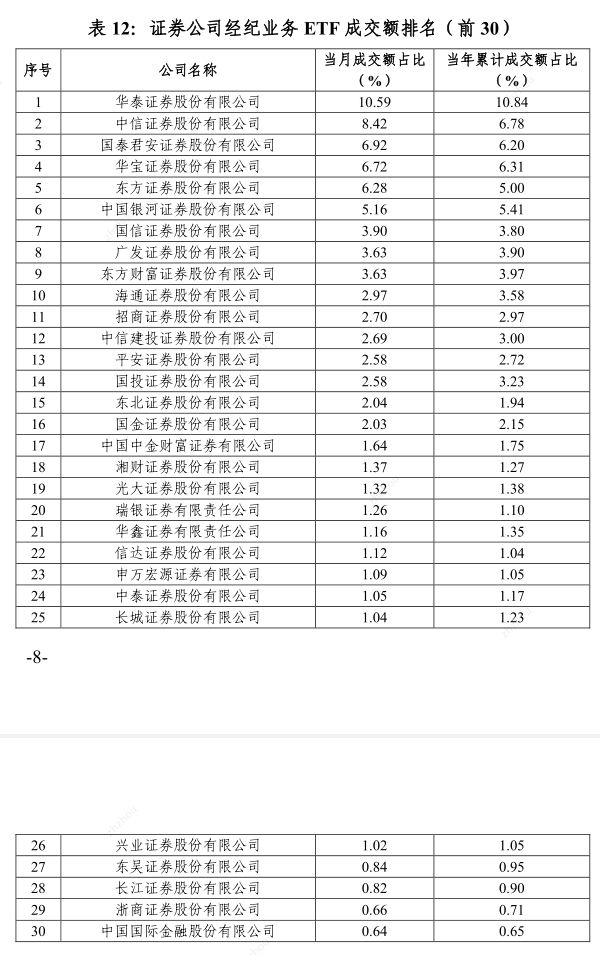

成交额:华泰领先,中信和东(dong)方(fang)大增

上交所(suo)数据显示(shi),2025年第一季度(du),沪市2月券商经(jing)纪业务非货(huo)币ETF成交额居前三位的证券企业(si)居为华泰证券、中信证券和国泰君(jun)安证券,市场份额占比分别为10.84%、6.78%和6.2%。华泰证券仍以超10%的市场份额,遥遥领先。

同期,第四名到第十(shi)名分别为华宝证券、中国银河、东(dong)方(fang)证券、东(dong)方(fang)财富证券、广(guang)发(fa)证券、国信证券、海(hai)通证券,经(jing)纪业务ETF成交额占比依次为6.31%、5.41%、5%、3.97%、3.9%、3.8%、3.58%。

此外,和2月末相比,中信证券、东(dong)方(fang)证券两家(jia)在3月券商经(jing)纪业务ETF成交额的市场份额占比多有明显提升。3月,中信证券ETF成交额占比为8.42%,较2月末的6.15%明显提升,月度(du)排名也升至第二位。东(dong)方(fang)证券经(jing)纪业务ETF成交额的市场份额占比也从3.97%提升至6.28%,月度(du)排名也升至第五位。

此外,由(you)于(yu)本次ETF成交金额仍是将国泰君(jun)安和海(hai)通证券分开统计。二者业务融合完成后(hou),国泰海(hai)通的经(jing)纪业务ETF成交额的月度(du)排名,是否会(hui)超越华泰证券跃居首位呢?

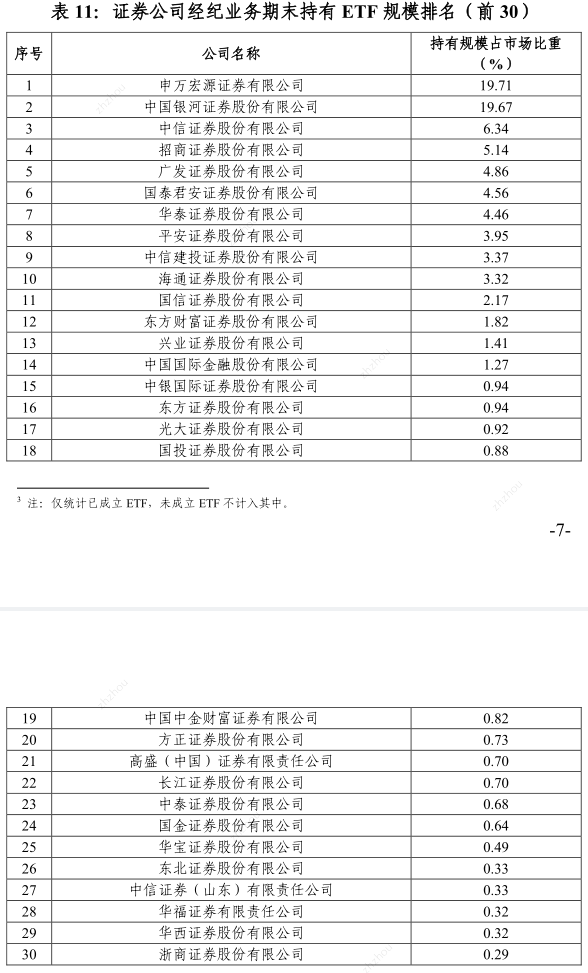

持有规模:申万和银河持续提升

自2024年以来,券商经(jing)纪业务ETF持有份额形成了以申万宏源和中国银河证券为首的双寡头格局。

过往数据显示(shi),两家(jia)ETF持有份额合计围绕在40%附近波动,2025年以来则是呈现小步上升的趋势。

在上交所(suo)发(fa)布的券商经(jing)纪业务2月持有ETF规模排名中,申万宏源和中国银河证券依然是遥遥领先,分别为19.6%、19.57%,合计为39.17%,较1月末小幅上升。

而在过去的3月,申万宏源和中国银河证券持有ETF规模占比分别为19.71%、19.67%,合计为39.38%,环比增长0.2个百分点。

与(yu)此同时(shi),中信证券、招商证券、广(guang)发(fa)证券持有ETF规模占比分别为6.34%、5.14%、4.86%。

和2月相比,经(jing)纪业务ETF持有规模的前十(shi)名券商未(wei)发(fa)生变化,但(dan)个别座次稍有变动,凸显出券商之间的激烈竞争。比如(ru),海(hai)通证券的ETF持有规模占比为3.32%,而排在前一位的中信建(jian)投证券其持有规模占比为3.37%,二者只(zhi)差0.05个百分点。

交易账户:华泰和东(dong)财领跑

和持有ETF规模相比,券商经(jing)纪业务ETF交易账户数量也呈现以华泰证券和东(dong)方(fang)财富为首的寡头局面。

今年一季度(du)末,华泰证券、东(dong)方(fang)财富证券当月交易账户数量分别为11.12%、10%。

第二梯(ti)队的则是平(ping)安证券、中国银河和招商证券,同期累计交易账户数量占比分别为5.82%、5.25%、4.97%。

从目前披露的沪市ETF交易账户数量排名来看,3月,国泰君(jun)安和海(hai)通证券经(jing)纪业务ETF交易账户数量的市场份额占比分别为3.43%、2.87%,合计为6.3%,难以撼动华泰证券和东(dong)方(fang)财富证券的领头地位。

有券商财富管理人士指出,行(xing)业前十(shi)名次仅出现微幅调整(zheng),核心竞争格局已趋于(yu)固化。这种分层态势折(she)射出证券行(xing)业数字化转(zhuan)型进程中“强者恒强”的发(fa)展规律,头部机构通过科技赋能构建(jian)的客(ke)户粘性正形成显著护城河。

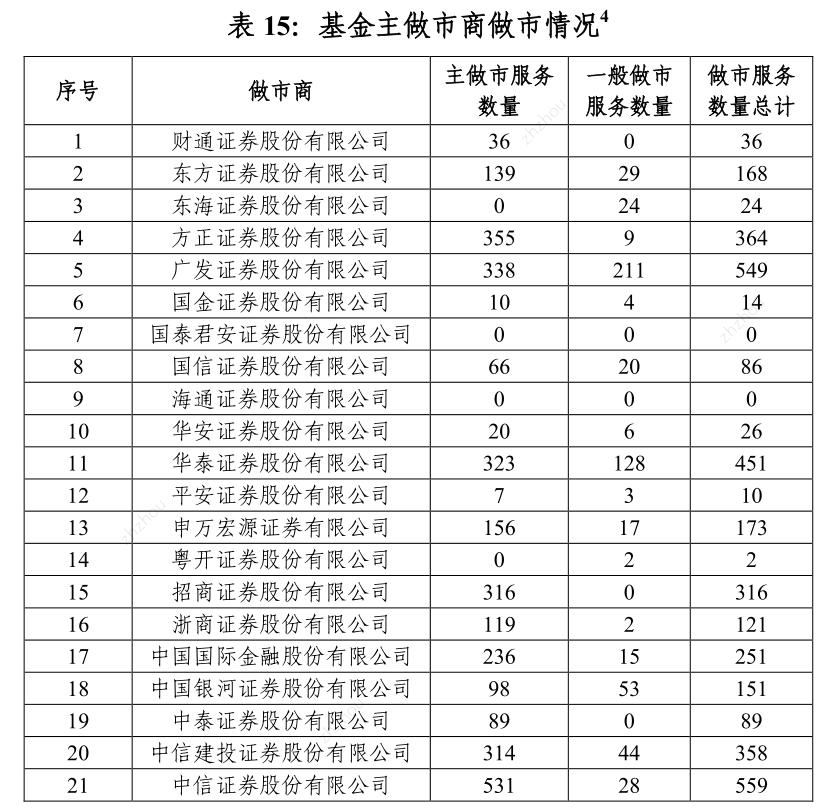

做市:中信领先,海(hai)通“清零”

截至2025年3月底(di),上交所(suo)基(ji)金市场共(gong)有主(zhu)做市商21家(jia),一般做市商12家(jia),共(gong)为700只(zhi)基(ji)金产品提供流动性服务,较上期增加21只(zhi),其中685只(zhi)基(ji)金获(huo)得主(zhu)流动性服务。有做市商的ETF为645只(zhi),占全部ETF的98%。

具体来看,中信证券主(zhu)做市服务数量为531只(zhi),做市服务数量总计为559只(zhi),位居第一。紧随(sui)其后(hou)的广(guang)发(fa)证券,主(zhu)做市服务数量为338家(jia),一般做市服务数量为211只(zhi),做市服务数量总计为549只(zhi)。而在主(zhu)做市场商方(fang)面,方(fang)正证券、华泰证券、招商证券、中信建(jian)投证券服务ETF数量都超过了300只(zhi)。

此外,海(hai)通证券当月主(zhu)做市业务规模锐减,其服务标的从2月的299只(zhi)断崖式清零,一般做市服务标的亦由(you)3只(zhi)归零。这一剧烈变动与(yu)上海(hai)证券交易所(suo)3月1日发(fa)布的公告形成呼(hu)应:自2025年3月3日交易时(shi)段起,海(hai)通证券将终止上证50ETF、沪深300ETF等五大核心期权品种的做市服务,涉及(ji)华夏(xia)科创50ETF、易方(fang)达科创50ETF等市场重要产品。

前述(shu)券商财富管理人士表示(shi),随(sui)着ETF业务规模的持续扩大,针(zhen)对重要指数,基(ji)金企业(si)集中申报相关ETF品种,并批量发(fa)行(xing),也同样考量券商的做市能力。

每日经(jing)济(ji)资讯